営業担当のHです。もうすぐ新年度。家計管理も新しくスタートしてみませんか?

「家計簿を付けなければと思うけど続かない」。

今回は、そんな方にこそぜひ読んでいただきたい内容です!

家計管理のコツは初めから細かいことにこだわり過ぎず、まずは大まかに捉えること。

その中で、ご自身の気になる課題を見つけて、解決方法を考えていきます。

今回その全体像の把握からご紹介していきましょう。

【第1ステップ】固定費の把握

●固定費とは?

固定費とは、毎月の支払額が一定の費用を指します。

主に以下7つの出費区分があります。

水道光熱費は月によって金額が変わりますが、年間で一定の額を使っているため、ここでは固定費として考えます。

①住居費 住宅ローン返済費、固定資産税など

②保険料 生命保険や学資保険など加入している保険料すべて(自動車保険は車両費に含む)

③水道光熱費 水道料金、電気料金、ガス料金など

④通信費 インターネットの固定回線費、携帯電話料金、アプリ料金、固定電話料金など

⑤自動車費 自動車ローン、自動車税、駐車場代、自動車保険料など

⑥教育費 学費、給食費、習い事の月謝、通学費など

⑦サブスク 動画や音楽のストリーミング、ケーブルテレビ、食品や化粧品の定期購入など

固定費を把握するには?

昨年度の明細や口座引き落としなどの情報があれば、これらの概算を知ることができます。

おおまかでよいので計算してみましょう。

【第2ステップ】固定費の見直し

固定費見直しのメリットとは?

①一度の決断・手続きで効果が持続する

②継続的な我慢の必要がない

③大きな節約効果が長期間持続する

家計費の中で、見直しによる効果が高いのが固定費。 長期固定の契約が多いので、その都度「買うか買わないか」を悩んだり我慢したりするストレスがありません。

固定費見直し方法は?

①住居費

●繰り上げ返済

現在資金に余裕がある場合に有効な方法です。

ローンの元金部分に充当されるため、その分の利息の支払いが減らせます。

・繰り上げ後の毎月の返済額を変えずに、残りの返済期間を短くする「期間短縮型」

・繰り上げ後の残りの期間を変えずに、毎月の返済額を減額する「返済額軽減型」

の2つがあります。

例えば、「今後教育費の負担が増えるので、毎月の返済額は減額する」など、状況により選択。

金融機関により条件が異なるため、詳細は確認が必要です。

●住宅ローンの借り換え

現在の残高分をより金利の低い住宅ローンで新たに借り入れ、従来の住宅ローンを完済する方法です。

一般的に効果の目安は、「ローン残高1,000万円以上、返済期間が残り10年以上、借り換えるローンとの金利差が1%以上」と言われています。

ただし、新たなローンを組む場合には保証料や登録免許税、司法書士手数料、印紙代などの諸経費が必要なため、十分な試算が必要です。

②保険料

「若い時に契約した生命保険がそのままになっている」

「自動車を購入した際にディーラーに勧められた自動車保険に入っている」

という方も多いのでは?

さらに割安で必要な保障が得られる、新しい保険商品が登場しているかもしれません。保険会社の相談サービスや、「保険一括見積」サイトでの比較シミュレーションを利用するのも一つの方法です。

③水道光熱費

●新電力会社

「電力小売り自由化」により増えた新電力会社への乗り換えが考えられます。

ただし、エネルギー価格高騰を受け、事業停止や新規申し込み受け付けをストップしている場合もありますので、最新情報をチェックしながら検討しましょう。

●水道料金

節水に役立つアイテムの活用で、年間にするとメリットが得られる可能性があります。

代表的なものが食洗機。

「標準装備されているけど、使っていない」という方はぜひ活用してみてください。

電気代がプラスになる分を水道代の節約分が上回るためお得です。

朝食と昼食分を一度に洗うなどの工夫で、さらに節約につながりますよ。

その他に、家族の人数が多い場合は節水シャワーヘッドも節約効果が期待できます。

④通信費

●スマートフォンのキャリアやプランの変更

大手キャリアと契約されている場合は、格安キャリアへの変更も大きなメリットがあります。

私も月額で4000円以上の節約になりました!

プランについては、使用していないオプションの見直しや家族割への変更なども有効。

通話が多い、データ通信が多いなど使用状況により最適なプランを検討してみましょう。

●インターネットプロバイダの変更

キャッシュバックや割引が得られる乗り換えキャンペーンなどを活用。

通信速度や安定性をどの程度重視するかを考えながら、変更が有効かどうかを調べてみるといいでしょう。

⑤自動車費

●燃費のよい軽自動車やコンパクトカーなど車種のダウンサイジング

●カーシェアリングやレンタカー・カーリースの利用

●自動車保険の契約内容の見直し

●車検の際はディーラー以外にも費用の安い工場や店舗に依頼

なかなか見直しが難しい分野ですが、「自動車費がかかり過ぎている」「週末にしか乗っていない」などの状況によっては、工夫の余地とメリットが期待できそうです。

⑥教育費

現状の学校関係の費用の変更は難しいので、見直すとすれば習い事や通信教育になります。 習い事などが多くてお子さんの負担になっている場合は、「本人が好きな方に集中する」という選択肢も。

「好きこそ物の上手なれ」という通り、より成果が期待できるかもしれません。

また、お子さんが小さい間は、ご家庭で家族一緒にスポーツや音楽などを楽しむのもいいですね。

⑦サブスク

あまり利用していない定期契約はないですか?

もっと怖いのが「忘れていた」契約…。

例えば、スポーツジムの年間契約などは昨年の利用回数で一回当たりの費用を計算してみましょう。

単発のヨガ教室や公的機関が開催する健康教室などを利用するのもおすすめ。

都合に合わせて参加できるので、「元を取らねば!」というストレスがありません!

【第3ステップ】変動費の把握

変動費とは?

変動費はほぼ毎月発生する定額ではない出費のこと。

一般的な変動費の費目を以下に挙げますが、ここで重要なのが費目の分け方です。

「家計管理が苦手で長続きしない」という方は、できるだけ大まかな分け方を。

例えば交通費は娯楽費・交際費・医療費などに組み込むことで、費目を減らせます。

逆に「浪費しがちで、何とかしたい!」という思いの強い方は、やや細かめに分類を。

例えば美容費と被服費は分けることで、使用内容が把握しやすく、対策も立てやすくなります。

①食費

食材費、外食費など

②日用品費

生活用品など消耗品にかかる費用

③娯楽費

休日のお出かけのほか、ゲームやおもちゃなどにかかる費用

④美容・被服費

美容院代、化粧品代、衣類・服飾雑貨の購入費、クリーニング代など

⑤交際費

飲み会・プレゼントなど日常的な交際費用

⑥医療費

診察代、薬代など

⑦交通費

通勤・通学以外で使う電車・バス・タクシー・飛行機などの運賃

⑧特別費

香典・ご祝儀、家具・家電代など突発的な出費

⑨その他

上記に含まれない雑費、小遣いなども含む

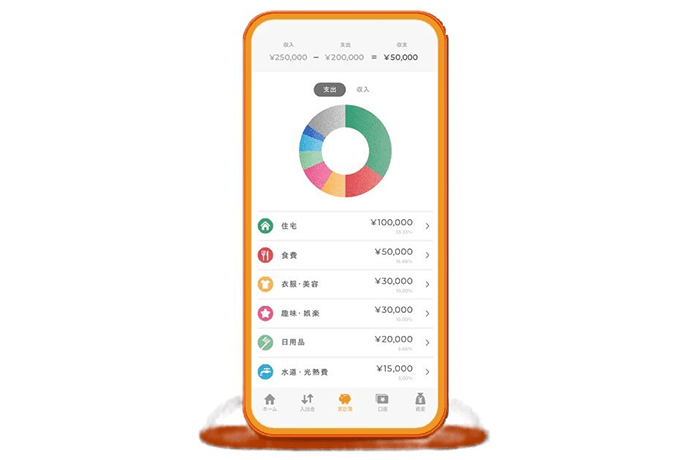

変動費の把握に便利な家計簿アプリ

「変動費の管理こそが家計管理」と言ってもいいほど大切なのですが、長続きしないのも事実。

ましてや、今まで家計管理をしていない方にとっては、ハードルが高いですよね。

そこで、強い味方となるのが家計簿アプリです。

ここでは私が実際に使っているアプリをご紹介しますが、他にもさまざまな家計簿アプリがありますので、検索して、ご自分に合ったものを探してみてください!

◆家計簿アプリ『マネーフォワード ME』の特長

・無料で使える

・銀行やクレジットカード、ECサイト、証券などの金融関連サービスとアプリ内で連携できる

・それらの入出金履歴や残高、購入履歴などの情報を取得し、自動で家計簿が作成できる

・食費、光熱費などの項目に分類、グラフ化されるので、お金の流れが一目でわかる

・目標の貯金額に向けた節約にも役立つ

・レシート撮影で、簡単に家計簿の入力が完了

手入力がほとんど必要なく、自動で家計簿を見える化でき、固定費・変動費とも一括して管理できます。

パソコン・スマートフォンで同期できるので、ご家族で情報共有するにも便利。

みんなで意識を高めてお金の使い方を考えるきっかけになりそうです!

【第4ステップ】変動費の見直し

変動費見直しのメリットとは?

変動費として何にいくら使っているかを把握し、見直していきます。

「何を優先したいか」

「そのために何を節約すべきか」

お金の使い方を考えることは、「人生で何を大切にして、お金や時間を使いたいか」の価値観と計画を明確にするということ。

家計管理は日々の入出金管理だけでなく、将来に向けての資産形成に意識を向け、計画的にお金を使うための第一歩なんですね。

変動費見直しのアイデア例

「何を大切にしたいか」は人それぞれのため、変動費見直しの方法もさまざま。

ここではアイデアの“例”としてご紹介しますので、ヒントにしていただければと思います!

例えば

●食材費を節約したいなら

・空腹時や疲れている時は買い物に行かない

・買い物メモを準備する

「買う予定のなかったお惣菜や贅沢スイーツをつい買ってしまった」なんて衝動買いを避けるため、買い物はコンディションの良い休日などがおすすめです。

●外食費を抑えたいなら

・「月に何回、いくら」などのルールを決める

「疲れているとつい外食しがち」という場合、お店も適当に決めていることが多いのでは?

ルールを決めると、「今度の外食日はどこに行こうかな」と家族で相談するのも楽しくなりますよ。

●ネットショッピングの衝動買いを減らしたいなら

・お気に入りリストに入れて、一旦保留

ストレス発散でポチっとしてしまう頻度が高いなら、とりあえずお気に入りリストに入れて、給料日前などに再度検討。

被服費や美容費など、費目に対して予算を決めておくと、判断がしやすくなります。

逆に、予算内で自分にとって大切なものを罪悪感なく購入できるメリットにもつながりますよ。

これらはあくまで例です。

「私の人生において外食 (あるいは洋服など)は、優先度が高い」という方は、ルールを緩めたり、他の費目で工夫したりと、わが家スタイルを考えていきたいですね。 私もスイーツに目がないので、家族で定期的にプチ贅沢をして楽しんでいます♪

まとめ

いかがでしたか?一度にすべては大変ですので、部分的に試すのもおすすめです。

ステップ1~4に分けましたが、一つだけでも、順不同でも構いません。

私の経験上、小さくても“変化”が実感できるとそれが大きなモチベーションになります!

そして、家計管理の大敵はストレス。

「家計簿を付けなければ」と縛られすぎると続きませんし、

それ以前に毎日の生活でのストレスが多いと家計管理どころではありません。

リフレッシュすることも、ぜひ家計管理に組み込んで楽しく取り組んでいただければと思います!

敷島住宅は愛されて60周年。

敷島住宅は愛されて60周年。